投資を始めてみたいけど何からすればいいの?

「投資=怖い」イメージがあって手を出しにくい...

最近では、銀行も低金利となり、定期預金に預けていれば大丈夫という時代ではなくなりました。

さらに、物価高の影響や老後の年金問題など自分の資産は自分で形成していかなければいけない世の中になってきているのが現状です。

現在は、NISAやiDeCoといった国が推進する制度が増えてきて、「投資」自体が以前よりも身近に感じるようになってきたのではないでしょうか。

とはいっても、「投資=怖い」イメージがあって手を出しにくい、投資を始めてみたいけど何からすればいいのか分からないなど不安や疑問がたくさんあるかと思います。

この記事では、投資初心者の方に向けて、投資に対する不安や疑問を解決できるよう分かりやすく解説していきます。

これから投資を始める手助けができればと思っていますので、最後まで読んでいただければ嬉しいです。

目次

投資を始めるための3つの心構え

まず投資を始めるにあたっての心構えからまとめました。

投資を始めるための3つの心構え

①絶対儲かるわけではない(リスクとリターンを知る)

②すぐに稼げるわけではない(長期的な視点で投資をする)

③無理なく少額から始める(余剰金で投資をする)

①絶対儲かるわけではない(リスクとリターンを知る)

投資はリスクを伴いますので、絶対儲かるわけではありません。得をする場合もあれば損をする場合もあります。

投資を行ううえで、リスクとリターンの関係性を理解しておきましょう。

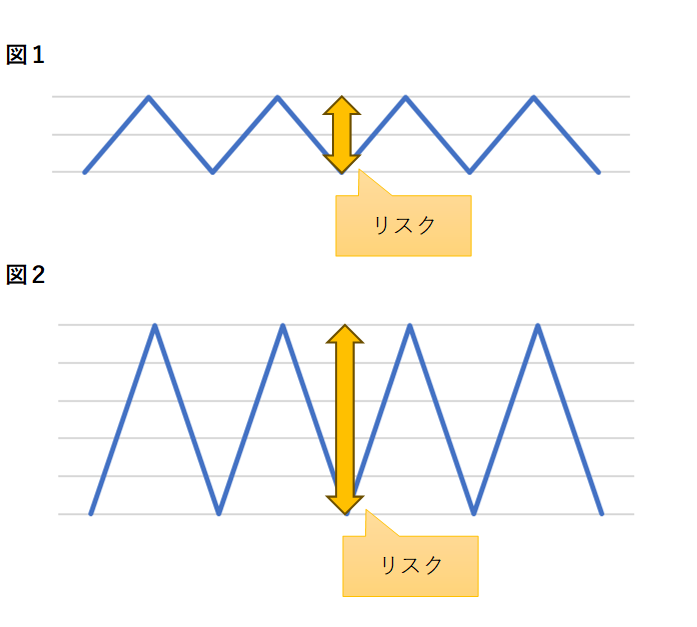

リスクとは・・・不確実な値動きの大きさ(リターンの振れ幅)

リターンとは・・・投資を行うことで得られる収益のこと

以下の図をみると、図1よりも図2の方がリターンの振れ幅が大きく、その分リスクの大きくなっていることが分かります。

簡単にいうと、大きな収益(リターン)を求めると、その分リスクも大きくなるということです。

②すぐに稼げるわけではない(長期的な視点で投資をする)

よく投資ってすぐ稼げるんでしょ。と思っている方がおられますが、投資を成功させるポイントは長い目で見ることです。

すぐに高額の収益が手元にくるわけではなく、長期的に元手の資金をコツコツと増やすことで、結果として収益が膨らんでいくものです。

数年後、数十年後を見据えて、早いうちから長期的な視点で投資を始めるようにしましょう。

③無理なく少額から始める(余剰資金で投資をする)

投資に回すお金は必ず余剰資金から出すようにしましょう。

余剰資金とは、普段の生活や近い未来で使うことのないお金を指します。

もし生活費を投資に回し、損をしてしまったらと考えると恐ろしいですよね。元本保証のない投資に余剰資金から出すのはかなりリスキーです。

必ず生活に支障がないお金を使うこと、株価の変動に振り回されて一喜一憂しないように最初は無理なく少額から始めることをおすすめします。

投資の種類一覧

「投資を始めたい」と思って色々と調べてみると、たくさんの情報が出てきますよね。

ここで、結局よく分からないから、なんか面倒くさそうだからと諦めてしまってはもったいないです。

先延ばしにしてしまいたい気持ちをぐっと堪え、将来のために着実に学びを深めましょう!

ここでは、代表的な投資の種類と特徴を簡単にまとめました。

| 種類 | 特徴 |

|---|---|

| 投資信託 | 資産運用の専門家が投資家の代わりに運用し、運用益を投資家へ還元する投資方法。 |

| 株式投資 | 企業が発行する株式を売買し、差額益や配当金、優待などを受ける投資方法。 |

| 不動産投資 | 不動産の売買や家賃収入など、利益を期待し土地やアパートに投資する方法。 |

| 外貨預金 | 円ではなくドルなどの外貨で預金を行い、為替相場の変動で利益を得る投資方法。 |

| 債券(国債・社債) | 国や企業が資金集めのために発行するものを購入し、支払われる利子で収入を得る投資方法。 |

| 暗号資産(仮想通貨) | インターネット上でやりとりされる通貨のことで価格変動によって生まれる利益を得る投資方法。 |

| FX(外国為替取引) | 「Foreign Exchange」の略で通貨を売買して利益を得る投資方法。 |

| NISA | 運用益や配当金が非課税になる国の制度を利用した投資方法。 |

| iDeCo(個人型確定拠出年金) | 非課税の国の制度で老後に受け取る年金の一つ。個人で掛金を拠出し運用する投資方法。 |

| 企業型確定拠出年金 | 非課税の国の制度で老後に受け取る年金の一つ。企業で掛金を拠出し運用する投資方法。 |

このように投資と一口にいっても、様々な種類があり、収益を得る方法やリスクの大きさも異なります。

私はこの中で、投資信託・株式投資・NISA・企業型確定拠出年金の4つの投資を行っています。

どんな投資方法がいいのかは目的や各々の年齢、立場によっても変わりますが、次の項目で「まず何から始めるべきか?」初心者におすすめの投資方法を紹介していきます。

何から始めるべき?初心者におすすめの投資方法

①NISA(一般NISA・つみたてNISA)

②iDeCo(個人型確定拠出年金)/ 企業型確定拠出年金

③投資信託

①NISAと②iDeCoは名前は聞いたことある!という方もおられるのではないでしょうか。

この2つは非課税で運用ができるので、まずは税金のかからない投資方法から始めるのがおすすめです!

※投資にかかわる税金については、後で詳しく解説します。

①NISA(一般NISA・つみたてNISA)

NISAには、2023年現在一般NISAとつみたてNISAの2種類があります。どう違うの?どっちにしたらいいの?と迷ってしまう方も多いのではないでしょうか。

まずは双方の違いについて説明していきます。

| 一般NISA | つみたてNISA | |

|---|---|---|

| 非課税枠 | 年間120万円 | 年間40万円 |

| 非課税期間 | 5年 | 20年 |

| 買付方法 | 一括購入・積立購入 | 積立購入のみ |

| どんな人向け? | まとまった資金を短期間で運用したい人 | 少額で長期的に運用したい人 |

違いを見比べると、大きく異なるのは非課税枠と非課税期間の2つです。つみたてNISAは1年間に非課税で運用できる額が40万円なのに対して、一般NISAは120万円となっています。非課税期間については、最長の年数がかなり異なります。

これらは併用ができませんので、必ずどちらかを選択する必要があります。どちらにも利点がありますが、ご自身がどのように資産形成をしていきたいのかで変わってきます。

また、2024年から新NISAが始まります。今からNISA(一般NISA・つみたてNISA)を始めるべき?新NISAまで待つべき?と迷っている方へ、NISAの非課税枠はそのまま保持されますので、今すぐ始めるのが良いです。

②iDeCo(個人型確定拠出年金)/ 企業型確定拠出年金

iDeCoや企業型確定拠出年金は、いわゆる年金制度の一つです。60歳になるまで毎月一定額を拠出し自分で運用するというものです。

個人型と企業型の違いは、個人で掛け金を出すか、企業で掛け金を出すかです。企業型の場合は掛け金の数パーセントを企業側が負担してくれることもあるので少しお得ですね。

メリットとデメリット

<デメリット>

①年金なので60歳にならないと受け取れない。

②企業型拠出年金は企業を退職すると脱退し、次の転職先の企業型拠出年金に入るかiDeCoへ移管しないといけない。

<メリット>

①積み立てた運用資金は所得税から引かれる。

②運用で得た利益はすべて非課税となる。

③投資信託

私は、非課税制度のほかに投資信託も行っています。投資信託とは、資産運用の専門家が投資家の代わりに運用し、運用益を投資家へ還元する投資方法です。

経済情勢など市場の状況に左右されるため元本保証はありませんが、運用のプロに任せられるので投資初心者でも挑戦しやすいのが特徴です。

非課税制度ではないため、運用益に税金がかかってくるのと、購入手数料がかかる銘柄もあるので慎重に商品を選びましょう。

少額からの投資も可能ですので、初心者におすすめです。

新NISAについて

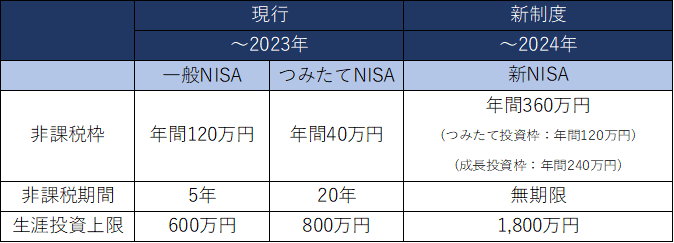

先ほど紹介したNISAは2023年で終了となり、2024年から「新NISA」が新たに導入されます。

現行の制度との比較表をつくりましたので参考に見ていただければ幸いです。

簡単にいうと、現行のNISAがパワーアップしたものです!

年間の非課税枠も大幅に拡大し、非課税期間も無期限となります。さらに、現行NISAでは一度売却をしてしまうと非課税枠が復活せず早期に売却をすると損をする仕組みになっていましたが、新NISAでは売却をしても、翌年には非課税枠が復活するという仕組みになっています。

投資にかかわる税金について

身近なところだと、モノを買ったら「消費税」、お酒を買ったら「酒税」、たばこを吸う人は「たばこ税」など、私たちが生活するうえで切っても切り離せないのが、税金です。

投資をして得た利益に対しても基本的には税金が課されます。

実際の税率は20.315%(所得税:15.315%/住民税:5%)となっており、投資で得た利益・配当金・利子にこの税率が引かれてしまいます。

仮に株式で10万円の利益が出たとすると、そのうちの20.315%(20,315円)が引かれて、受け取れる額は79,685円となります。売却する際には、税金が引かれることを念頭において損をしないよう気を付けましょう。

ただ、先ほど挙げた「NISA」や「iDeCo」には、国の制度で非課税制度が適用されておりますので、利益から税金が引かれることはありません。

確定申告が必要なケースとは?

投資と税金の話をするうえで、併せて覚えておきたいのが「確定申告」についてです。

どのような場合に確定申告が必要となるのか見てみましょう。

年間を通して得た利益が20万円を超える場合

1年間で投資で得た利益が20万円を超える場合は、確定申告を行う必要があります。

ただし、申告の対象となるのは、投資での利益だけでなく給与以外の収入(副業収入)に対しても同様の扱いとなります。

もし会社員の方で給与以外になんらかの副業収入がある場合は、これらを合算して20万円を超えるか超えないか確認してください。

口座開設時に「源泉徴収なしの特定口座」を選択している場合

証券会社で口座開設するときには、「特定口座」か「一般口座」かのどちらかを選択する必要があります。

ここで、特定口座を選択した場合にはさらに「源泉徴収あり」と「源泉徴収なし」の2種類から選択することになります。どちらを選択するかで確定申告が必要かどうかが異なりますので、今から証券口座を開設しようと考えている方は、選ぶ際によく確認してください。

源泉徴収ありの特定口座・・・証券会社で売却損益・税金の計算を行ってくれ自動で源泉徴収されるので確定申告は不要。

源泉徴収なしの特定口座・・・証券会社で売却損益の計算はしてもらえるが、税金の計算や納税は行ってくれないので売却益が出た場合は確定申告が必要。

確定申告という言葉を聞くと、面倒くさそう・難しそうという理由から投資に対しても敬遠されがちですが、確定申告が必要なケースをしっかり押さえておけば、それほど難しくはありません。

まとめ(投資しながら学び続けよう)

投資は預けて終わりではありません。世界情勢や市場のトレンド状況は刻一刻と変わります。

そのため、常に投資をしながら学びを深め、情報を収集することが大切です。

本や雑誌、最近ではYouTubeでも解説動画がたくさん溢れています。

投資に正解はありません。自分なりの勉強法を見つけ、自分なりの投資をしていきましょう!